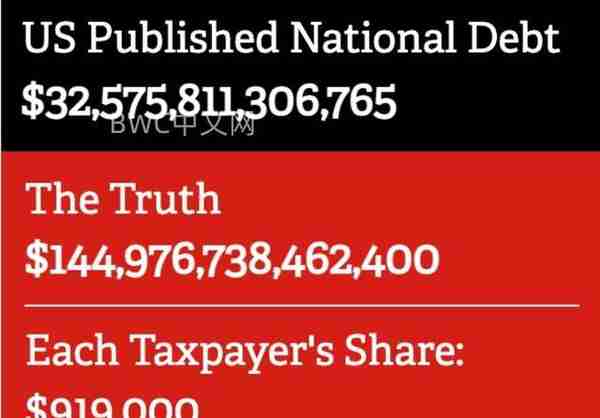

根据美国国会预算办公室在10月7日发表的报告,预计美国联邦的债务利息支付将从2022财年的近4000亿美元增加到2023年的1.2万亿美元,增加两倍,而且比这更糟的是美联储正在迅速加息,拼命试图控制通胀,但这会引发各种问题。

在美国纽约市西43街竖立着一面美国国债时钟,实时更新着美国债务总额数据,10月9日,在一个像飞机仪表盘一样的显示器上,提醒着过往行人联邦债务赤字总额已经突破31万亿美元大关,占GDP之比高达125.49%,相较1989年里根发表离职讲话时更是增长了9.2倍,尽管美联储已经采取激进的紧缩货币过程,但目前每小时仍在增加9000亿的国家债务,该钟以秒为单位递增美国借款的数量。

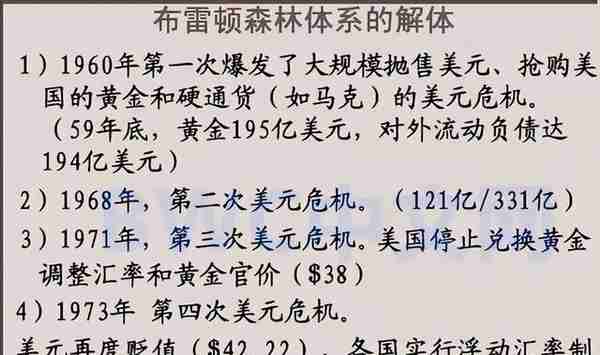

众所周知,目前,大部分的美元是锚定美债扩张规模来发行的,也就是美债本位制,这背后的逻辑众所周知,美元与黄金分手后通过“石油-美元-美债”这个完美的闭环支撑了美元的使用量及其全球货币主导地位,因此,石油美元人为地制造了全球市场对美元的额外需求,所以,这就进一步解释了石油美元就是美元的核心根基,但现在情况发生了很大变化。

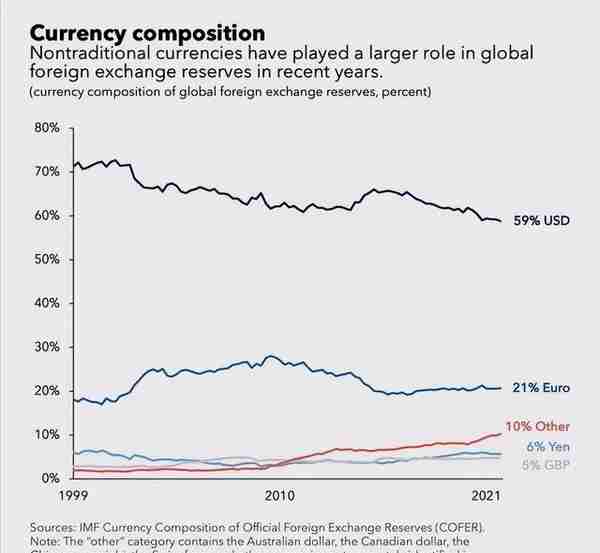

10月8日,美联储的资深经济学家们在纽约联储网站上再次撰文指出,虽然美元仍占据着绝对的主导地位,但这并非不可改变,警告称“美元将无法长期维持货币王权”,这也许并非巧合,因最新的去美元化趋势值得关注。

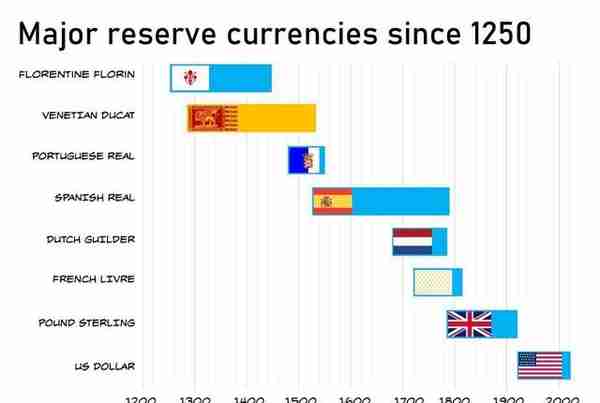

同时,对于研究货币历史的人来说,这并不是什么新鲜事,正如下图所示,自1450年以来,有六个主要储备货币期,最早由葡萄牙主导了全球储备,直到1530年西班牙变得更强大,在17世纪和18世纪的大部分时间里,荷兰和法国发行的货币主导了世界贸易,但大英帝国的出现使英镑成为储备货币。

直到1918年,美国在经济上优于英国,自此开始,美元取代了英镑,而自2008年以来,超过75%的全球交易以美元完成,同时,美元还占外债发行量的60%以上和全球央行国际储备的59%,所以,现在对美联储经济学家公开承认“美元危机”的可能性而言,这是新的,值得我们关注。

对此,华尔街预言家、资深的奥地利经济学派的坚定拥护者彼得·希夫表示,现在包括高盛、德银、摩根大通及美银等美国各方对美国经济将衰退形成共识的环境下,这将成为这次美元收缩的开始。

紧接着,继高盛分析师警告“美元或将会失去全球储备货币地位”的几天后,美国洛克菲勒研究所主席Ruchir Sharma也分析认为,“后美元世界即将到来?”,并指出了美元地位正处于急剧下跌的边缘。

彼得.希夫进一步指出“以石油美元为基础的美元结构已经出现问题,而且滥发钞票,并预言美国将会遭遇比2008年还要严重的金融风暴,因为,飙升的美国联邦借贷和支出已经将美元变成了一个由大规模庞氏骗局支持的垄断货币”。

按照英国央行前行长卡尼的解释就是,美元的主导地位已经给美国以外的决策者带来了问题,这将迫使全球都在思考美元在国际结算中的作用,他认为降低美元地位的最好办法是可以用一种被全球接受的数字货币来取代美元,以方便全球市场进行交易。

紧接着,伊朗央行表示,计划将更多货币纳入新外汇结算系统,允许与伊朗有进口业务往来的商家可以与其所对应的国家进行货币配对结算付款,并在和部分国家的商品交易中完全停用了美元,同时,俄罗斯的SPFS和伊朗的电子金融信息平台Sepam的融合也取得了新进展。

而目前,伊朗当局已经正式用人民币替代美元原来的外汇位置(具体细节参考下图),并把人民币、欧元和阿联酋迪拉姆并列为该国的三大外汇货币,据伊朗金融论坛报的最新数据,截至8月,伊朗在外储中增加人民币资产储备的份额已经达到20%,并计划推出数字货币。

同时,伊朗还提议在新兴经济体内引入新的统一货币,提供一种美元并行结算的问题。而就在7月初,古巴央行也证实,古巴已经要求外国商人不要将美元带到该国,因为将不再接受美元。

紧接着,盛宝银行报告称,目前,包括亚洲市场在内的全球原油参与方已经非常乐意用人民币的形式进行交易结算,这不仅有助于从主要的国际基准手中取得部分石油定价权,而且还可以促进人民币在全球贸易中的使用。

比如,据报道,在伊朗石油持续运往亚洲市场的过程中,大多数结算都是以人民币或欧元进行的,这说明,人民币在伊朗石油经贸中已经发挥了石油交易货币的作用。

霍尔木兹海峡的伊朗油轮

正如我们所看到的那样,目前,中国、印度、印尼、阿联酋、委内瑞拉、伊朗及欧洲多国已经为绕开或放弃美元结算石油采取了一定的现实步骤,同时,人民币计价的原油期货上市四年多以来成交量表现强劲,定价功能已经在亚洲市场显现,中国客户也和一些国家进行原油交易时甚至已经开始部分使用人民币结算。

据上期所一周前提供给BWC中文网的数据显示,截至2022年7月,上期所境外客户数同比增长25.12%,日均成交较去年增长46.52%,备案的境外中介机构累计达到75家,上期所包括原油期货、低硫燃料油期货和原油期权等5个国际化品种累计成交量及持仓量保持相对较高水平,特别是原油期货积极与国际标准接轨,与北美、欧盟、亚太地区的多家交易所建立了良好互动。

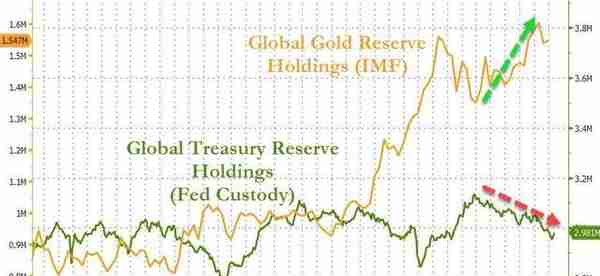

同时,由世界黄金协会和IMF为我们提供的最新数据也在验证上述逻辑,正如下图所示,近几年以来,随着全球央行美债持有量下降,全球央行的黄金储备却飙升至历史新高,以对冲美债敞口风险。

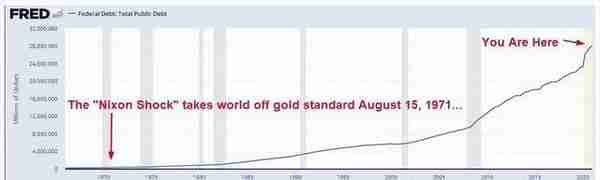

所以,从这个角度来说,事实上,当美元脱离金本位,这件事本身就说明美元的价值在慢慢丧失,虽然,重新借助石油美元得以重新成为储备货币,但更是不断的被美联储多轮量化宽松和高达31万亿美元的美国联邦债务赤字所稀释掉。

因为,全球央行们已经意识到,美元是有保质期的,BWC中文网财经团队注意到,这种声音主要出现在欧洲及新兴国家。比如,近年来,恢复金本位的声音更是此起彼伏。

新进展是,据华尔街资深货币专家伊利吉兹.拜穆拉托的观点认为,全球将不可避免地启用国家数字货币或由黄金支持的数字货币来替代或弱化美元,比如,俄罗斯央行正在计划建立一个新的亚洲货币体系,该货币计划与黄金相结合,构建锚定黄金或数字黄金货币支持的多货币体系,远离美元的影响,这种新货币将专门用于跨境支付。但事情到此并没有结束,美国终于提出撤退到金本位。

亚历克斯.穆尼

美国西弗吉尼州议员亚历克斯.穆尼在10月6日再次向众议院大胆地提交了一项新法案显示,试图让美元货币体系重新退回到金本位,穆尼还在提交给总审计长有关立即审核美国的黄金储备的方案(HR3526)中提到:

因为美国联邦当局缺乏透明度,及联邦债务和利息支出的庞大水平引发持续的通胀噩梦,削弱了外界对该国黄金储备和美元的信心,穆尼在法案中提出的解决办法是控制美联储的货币供应量,并将其决定权交还给美国市场,换句话说,就是回到金本位制。

请注意下图,自尼克松结束金本位制以来美国国债发生的情况,随着大部分美国债务在脱离金本位后出现,这只是美元已经过度膨胀的更多证据。

对此,乔治梅森大学经济学教授Lawrence Larry表示,穆尼发起的提案的本身意义就值得市场重视,美国有足够的黄金来恢复金本位,金本位制可以在当今全球经济中继续发挥作用。紧接着,该州又有立法委员代表在此基础上推出了一个健全货币法案,并取消对黄金的所有税收,这表明,在美元大本营,利用黄金来打破以美债发行美元机制的举措正在发酵。

无独有偶,马来西亚央行也已向美国提出了泛亚洲黄金支持货币的建议,因为,黄金相对美元更加稳定,而正在这个节骨眼上,又发生了让市场大感意外的事情,有新变化。

就在美联储的经济学家们警告“美元衰落是不可避免的历史进程”之后,日本央行和财务省也正在联合四家日本大银行机构研究布置一个全球主导的能用于数字货币支付的类似于SWIFT的国际网络,并可与包括伊朗在内的全球多国在石油等经贸领域绕开美元,显然,作为美国经济盟友的日本也开始寻求绕开石油美元和重手抛售美债,这很明显让市场和投资者感到意外,消息显示,目前,日本已经恢复从俄罗斯购买石油,同时,日本也伊朗石油的主要购买国。

甚至,欧盟还计划在2023年推出以欧元计价的原油期货合约,并将在研究数字欧元的基础上,让欧元作为与第三国能源合同的默认货币,正式向美元亮剑,以维护欧元地位和对冲能源危机,事实上,欧洲人对美元的不信任,从近几年来,包括德国、意大利、法国、波兰、匈牙利等多国纷纷开始提前把存在美国或英国的黄金运回国这一现象,就可见一斑。

正如IMF所报告的最新数据显示,美元的全球主要储备份额一直处在缓慢但不可逆转的下跌进程中,因为,作为信用货币的美元是建立在巨大美国债务纸牌屋上的庞氏骗局,尽管,目前,美元指数持续刷新20年高点,然而,债务始终是压在美元身上的阴影,只不过现在没有发作而已。(完)